W%R (Williams %R)

當威廉指數的值越小,市場越處買方主導,相反越接近零,市場由賣方主導,一般來說超過-20%的水平會視為超買(Overbought)的訊號,而-80%以下則被視為超賣(Oversold)訊號,

但請務必記住,超買並不一定意味著一定是出貨的時間,而超賣並不一定意味著是入市的時間。判斷買入點除了利用W%R外,最好同時判斷趨勢是否同時逆轉。

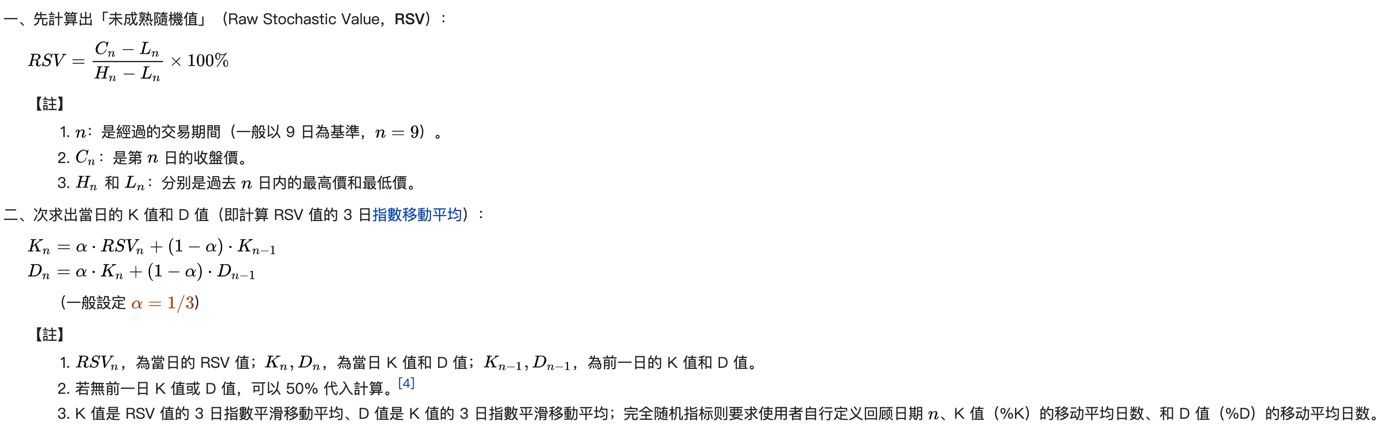

KD (stochastic oscillator)

随机指标(KD)适用于中短期股票的技术分析。KD线的随机观念与移动平均线相比,各有所长。移动平均线在习惯上只以收盘价来计算,因而无法表现出一段行情的真正波幅。换句话说,当日或最近数日的最高价、最低价、无法在移动平均线上体现。

因而就有了KD指标

【註】

RSV{n} RSV{n},為當日的 RSV 值;K{n},D{n}K{n},D{n},為當日 K 值和 D 值;K{n-1}, D{n-1} K{n-1},D{n-1},為前一日的 K 值和 D 值。

若無前一日 K 值或 D 值,可以 50% 代入計算。

K 值是 RSV 值的 3 日指數平滑移動平均、D 值是 K 值的 3 日指數平滑移動平均;完全随机指标则要求使用者自行定义回顾日期 n、K 值(%K)的移动平均日数、和 D 值(%D)的移动平均日数。

K 值為「快速平均值」,反應較靈敏;D 值為「慢速平均值」,反應較不靈敏。若 K 值 > D 值,表示處於漲勢;反之,則處於跌勢。K 值和 D 值,數值皆介於 0~100之間,一般以9日KD值判斷短線行情之買賣訊號。

當K值向上突破D值為買進訊號,當K值向下跌破D值為賣出訊號。50為多空平衡位置,80 以上為「超買區」(Overbought Zone),多頭強勢;20以下為「超賣區」(Oversold Zone),空頭強勢。

KDJ

J = 3D-2K

K线、D线与J线,三条曲线相比较,J线数值变化最快,又被称之为超快线,或称确认线。

主要用来确认K线与D线所发出的买卖信号,作为辅助观察线。k线数值变化速度在三条曲线中属于中等,但与D线比起来速度稍快于D线,因此,K线又被称之为快线。D线在三条曲线中变化速度最慢,所以D线又被称之为慢线。

OBV

以某日为基期,逐日累计每日上市股票总成交量,若隔日指数或股票上涨,则基期OBV加上本日成交量为本日OBV。

隔日指数或股票下跌,则基期OBV减去本日成交量为本日OBV。一般来说,只是观察OBV的升降并无多大意义,必须配合K线图的走势才有实际的效用。

MFI

MFI指标(Money Flow Index):也可以叫资金流量指标,1989年3月由JWellesWilder’s首次发表MFI指标的用法。

MFI指标实际是将RSI加以修改后,演变而来。RSI以成交价为计算基础;MFI指标则结合价和量,将其列入综合考虑的范围。可以说,MFI指标是成交量的RSI指标。

CMF

作为货币流量振荡器,CMF可以与纯价格振荡器(如MACD或RSI)结合使用。与所有指标一样,Chaikin Money Flow不应该被用作独立指标。Marc Chaikin也开发了这款游戏积累分配线和Chaikin振荡器。

如果在成交量放大的同时,价格持续收于日最高价与最低价之间的上半部分,那么该指标将会是正值,表示该证券处于强势之中。

相反,如果在成交量放大的同时,价格持续收于日最高价与最低价之间的下半部分,那么该指标将是负值,表示该证券处于弱势之中。

简单的说,CMF其实可以用中国人常用的“热钱指数”来形容,它是用图表来将买家的购买力和卖家的抛售力度形像化。在一个图表上,以零为中位线,上限是正0.3,下限是负0.3。 一只上升中的股票,正常来说,CMF会随着股价缓缓上升,最高可以升到正0.3左右。

有一种理论指出,当CMF升到正0.3水平,可视作股票已出现超买,股价需要下跌调整。

相反来说,当一只股票出现了一个下跌趋势,CMF会随着下跌,最低可以跌到负0.3。当CMF跌到负0.3水平,可视为股票已出现超卖,股价需要向上反弹调整。分析家相信,当CMF升高超过零,表示市场的购买力旺盛,可趁机吸纳。当CMF跌低于零,应考虑沽出。

一只股票如果长期保持在零以上,表示有买家在长期收集。尤其是当股票下跌,CMF随着逐级回落,但每次均跌到零就止跌回升,显示这是一个牛市中的正常调整。长线投资者不应因为这些短暂的弱势而沽售,反而可以趁弱势增加持股量。

反之亦然,如果CMF每次升至零就调头,显示购买力弱不禁风,可能是一个熊市的短暂后抽。投资者可趁强势沽货离场,因为在熊市里面,所有后抽都是昙花一现。

PVT

计算公式

如果设x=(今日收盘价—昨日收盘价)/昨日收盘价×当日成交量,那么当日PVT指标值则为从第一个交易日起每日X值的累加。

应用法则

(1)价格上升,PVT指标线下降为卖出信号。 (其实就是看背离)

(2)价格下跌,PVT指标线上升为买进信号。

(3)PVT的用法基本同OBV,但PVT比OBV能更快地反映趋势。

Tom Demark sequence (狄马克序列)

当前技术分析领域著名大师汤姆:狄马克发明了一系列指标系统,其中应用最为广泛的是狄马克序列,又称TD序列。TD序列用来推算趋势衰竭的时机,识别市场趋势或盘整过程中的潜在转折点,提供了关于买点、卖点的建议。

国内备受欢迎的神奇九转,其思想正是源于汤姆·狄马克的TD序列。

- 应用法则

1.当连续出现九根K线,其收盘价都低于各自之前第四根K线,即为形成一个完整的TD买入结构,价格可能出现反转,可以考虑买入。

2.TD买入结构的完善

许多TD指标的追随者都认为TD买入结构完成后,就可以直接进行买入的操作,但如此操作将面临巨大的风险,故此在TD买入结构的基础上,需要进行一个完善。

TD买入结构中的第8根K线或第9根K线的最低价,或者后续K线的最低价,必须低于或者等于TD买入结构中的第6根K线和第7根K线的最低价。

理想的买点是:第8或第9根K线的最低价,低于第6和第7根K线的最低价。

3.当连续出现九根K线,其收盘价都高于各自之前第四根K线,即为形成一个完整的TD卖出结构,价格可能出现反转,可以考虑卖出。

4.TD卖出结构的完善

TD卖出结构中的第8根K线或第9根K线的最高价,或者后续K线的最高价,必须高于或者等于TD卖出结构中的第6根K线和第7根K线的最高价

理想的卖点是:第8或第9根K线的最高价,高于第6和第7根K线的最高价。

- 计算方法

以下跌买入为例,TD买入结构如下:

1.有一根K线收盘价高于四天前的收盘价,

2.连续出现9根收盘价低于各自之前第四天的收盘价,在此过程中,任何一根K线不满足,都需要重新开始计算。

均幅指标(Average True Ranger,ATR)

均幅指标 (ATR) 是取一定时间周期内的股价波动幅度的移动平均值,主要用于判断买卖时机。

均幅指标是显示市场变化率的指标,由Welles Wilder创造,意在衡量市场的波动性,切记!!该指标并不提供任何方向性的指引。

- 如何得到ATR?

1.首先应计算出TR(即当天的真实波幅),计算公式如下:

TR = 当天的高点—当天的低点

2.有时候汇市会出现跳空高开以及跳空低开的情况,在这种情况下,当天的TR值为:

A.跳空高开:TR = 当天的高点—昨天的收盘价

B.跳空低开:TR = 昨天的收盘价—当天的低点

3.由於一天的TR缺乏效率以及代表性,韦尔德用ATR来更好的衡量市场的波动性;一般而言,市场常用的数据周期是14以及21,这意味著如果投资者在日图看ATR,14 = 14天;

如果是在周图看ATR,14 = 14周。ATR的计算公式如下:

ATR = (前13天的TR + 当天的TR)/ 14

SAR(Stop and Reverses) / The Parabolic Time 指标

抛物线转向也称为停损转向。因为长得像抛物线所以叫做Parabolic。它的计算公式比较复杂

当天SAR = 前一天SAR + AF*(区间极值 - 前一天SAR)

区间极值就是计算其中的最高价或最低价。

AF则是SAR的特有产物,叫做加速因子,起始指是0.02,当股价创新高或新低而改变区间极值的时候,AF就要增加0.02,最高可以加到0.2。

计算起来不是很困难就是很繁琐。

在上涨波段中只要股价位于抛物线上标识上涨趋势正在持续,SAR也会同步上升。

当股价只要跌破抛物线就代表趋势反转,是卖出的时机。

相反的,在下跌波段当中,股价突破向下弯的抛物线,则是买进的时机。

比较适用于在明显的上涨或下跌波段。不适用于震荡阶段。

VWAP(成交量加权平均价)

VWAP是Volume Weighted Average Price 的缩写,译为成交量加权平均价。

VWAP策略即是一种拆分大额委托单,在约定时间段内分批执行,以期使得最终买入或卖出成交均价尽量接近该段时间内整个市场成交均价的算法交易策略。